2026 Avtor: Howard Calhoun | [email protected]. Nazadnje spremenjeno: 2025-06-01 07:15:13

Danes je na voljo kar nekaj orodij, ki jih računovodja lahko uporablja. Vendar pa se v praksi pojavljajo motnje v delovanju programske opreme, človeški dejavnik, različne nepredvidene okoliščine, ki vodijo do kršitve zahtev NDT. V skladu s tem neizpolnjevanje zahtev zakona pomeni uporabo sankcij za storilce. Ena izmed njih je globa za prepozno predložitev izjave.

Zakonski okvir

V prvem odstavku čl. 119 davčnega zakonika določa globo za prepozno predložitev izjave. Ta kršitev velja za najpogostejšo. Za sankcijo se subjektu zaračuna denarna kazen v višini 5 % neplačanega zneska, ugotovljenega v prijavi. Kazen za zamudo pri predložitvi izjave se zaračuna za vsako popolnoali manj kot en mesec od datuma, določenega za njegovo predložitev. Izterjava ne sme presegati 30% določenega zneska, vendar ne manj kot 1000 rubljev. Poleg tega je odgovornost predvidena po zakoniku o upravnih prekrških. Zlasti v skladu s čl. 15.5 globa za prepozno predložitev izjave se kaznuje za uradnike. Njegova velikost je 300-500 rubljev.

Izjeme

Moramo povedati, da ni v vsakem primeru možne sankcije za subjekta zaradi kršitve roka. Tako je nadzorni organ (FTS) ob upoštevanju pojasnil v plenarnem sklepu Vrhovnega arbitražnega sodišča št. 57 izdal svoja pojasnila. Zlasti pravijo, da če so kršeni roki za predložitev dokumentov za obdobje poročanja, uporabite čl. 119 NK bo napačna. Tako je na primer nemogoče pripisati kazen za zamudo pri predložitvi obračunov dohodnine za prvo, drugo, tretje četrtletje. Prav tako se ne obračunava za posamezne mesece - od 1. do 11. Poleg tega ni mogoče uporabiti kazni za zamudo pri predložitvi obračuna davka na nepremičnine za akontacije.

Pojasnila

Dopis Zvezne davčne službe št. SA-4-7/16692 služi kot podlaga za nenalaganje sankcij. Zlasti navaja, da čl. 58 (člen 3) Davčnega zakonika določa, da lahko zakonik določi plačilo akontacije. Obveznost njihovega odbitka se šteje za izpolnjeno na enak način kot za vračilo zneska davka. Neupoštevanje rokov za odbitek akontacije se ne more šteti kot podlaga za odgovornost za kršitev davčnega zakonika. Umetnost. 119 velja, če obstajaprepozno oddajo davčnih obračunov. Kazen je tako določena za neporočanje za celotno obdobje in ne za posamezne dele. FTS pojasnjuje, da čl. 119 ne zajema dejanj, zaradi katerih je zamudil rok za predložitev obračunov akontacije, ne glede na to, kako so ti dokumenti poimenovani v poglavjih davčnega zakonika.

St. 126 NK

Določa kazen za prepozno predložitev dokumentov ali drugih podatkov, določenih v kodeksu in drugih zakonodajnih aktih, če akt ne vsebuje znakov kršitev iz čl. 129.4 in 119 davčnega zakonika. Znesek kazni je 200 rubljev. iz vsakega neoddanega dokumenta. Če je rok za oddajo potrdil obrazca 2-NDFL zamuden, čl. 126. To pomeni, da boste morali za vsak papir plačati tudi 200 rubljev.

Pomemben trenutek

V primeru nepravočasne oddaje izjave na f. 3-NDFL, če je plačnik fizična oseba, se mu lahko zaračuna globa po čl. 119 NK. Hkrati lahko celo majhen znesek, iz katerega je agent pozabil zadržati obvezno plačilo v proračun, postane razlog za izterjavo. V tem primeru bo popolnoma nepomembno, ali je plačnik sam vedel za to. Davčni zastopnik mora posameznika in inšpektorat obvestiti o nemožnosti odtegljaja. Vendar tega ne počnejo vsi. V skladu s pododstavkom 4 prvega odstavka čl. 228 Davčnega zakonika morajo državljani, ki prejemajo druge dohodke, od katerih dohodnina ni bila odtegnjena, izračunati in plačati v skladu z zneski teh prejemkov. Dejstvo, da je plačnikniti nima pojma, da ima takšno dolžnost, ga ne razbremeni odgovornosti.

Pismo ministrstva za finance

Da izplačevalca, ki sploh ni vedel, da mora od svojih dohodkov odtegniti, utegnejo zaračunati denarno kazen, dokazuje pojasnilo ministrstva za finance. Zlasti ministrstvo za finance piše, da po čl. 226 (4. člen) davčnega zakonika je davčni zastopnik dolžan obračunani znesek davka odtegniti neposredno od dohodka izplačevalcev, ko so dejansko izplačani. 5. člen istega člena določa, da če to ni mogoče storiti, je subjekt dolžan najkasneje v enem mesecu od dneva izteka obdobja, v katerem so nastale te okoliščine, pisno obvestiti posameznika samega (od katerih dohodek se odbije) in nadzornemu organu (FTS). Hkrati je obveznost obračunavanja in plačila dohodnine ter predložitve izjave na strani izplačevalca.

Oprostitev kazni

Za odgovorno osebo, ki je prejela dohodek, bi morala Zvezna davčna služba dokazati dejstvo, da je prišlo do kršitve. Nadzorni organ bi moral ugotoviti, katera dejanja/opustitve so povzročila neizpolnjevanje zahtev. V čl. 109 Davčnega zakonika določa, da če subjekt ni kriv za kršitev, ne more odgovarjati. V čl. 111 Davčnega zakonika določa okoliščine, v katerih čl. 109. To pomeni, da če plačnik ni bil obveščen s strani zastopnika o nezmožnosti izvršitve odtegljaja, potem je vprašanjeo kazni se odloča na podlagi njegove krivde.

Izjemne okoliščine

Plačnik lahko krši določbe zakona zaradi:

- Večje okoliščine, naravne nesreče in druge izredne razmere.

- Biti v stanju, v katerem se subjekt zaradi bolezni ne more zavedati svojega vedenja ali usmerjati svojih dejanj.

- Izvedba pisnih pojasnil o vprašanjih obračunavanja, plačila obveznih prispevkov ali drugih situacij v zvezi z uporabo določb davčnega zakonika, ki so bila podana subjektu osebno (ali v zvezi z nedoločenim krogom oseb).) Zvezna davčna služba ali drug pooblaščeni organ v okviru njihove pristojnosti.

- Druge okoliščine, ki jih davčni organ ali sodišče morda priznava kot izključujoče krivde.

Ta seznam, kljub prisotnosti odstavka 4, mnogi uradniki menijo, da je izčrpen. V zvezi s tem plačniki, ki niso predložili izjave po f. 3-NDFL, so kaznovani na podlagi tega, da nepoznavanje zakona ne oprosti odgovornosti. V takih primerih strokovnjaki priporočajo, da zahtevate potrdilo 2-NDFL od podjetja, ki je izplačalo plačo ali druge dohodke. Podatki, ki bodo prisotni v dokumentu, bodo pokazali, ali je bil davek odtegnjen od teh potrdil.

EUND

Eno izjavo predložijo tisti subjekti, katerihv davčnem obdobju ni bilo gibanja sredstev na računih. V tem primeru ne govorimo le o dohodkih, ampak tudi o odhodkih. Če se po prijavi ugotovi, da je podjetje izvedlo posel, na primer pošiljko izdelkov, mora predložiti posodobljeno dokumentacijo.

Toda nadzorni organ včasih ne sprejme tega poročanja, zato je potrebna predstavitev primarnega. V takih primerih lahko Zvezna davčna služba naloži globo za prepozno predložitev obračuna DDV. Kot pojasnjujejo pooblaščeni organi, se EUND predloži v skladu z 2. odstavkom 2. čl. 80 NK. Če podjetje ne opravlja poslov, ki vodijo do gibanja sredstev na bančnih računih ali gotovine, ima pravico namesto napovedi za vsak davek vložiti poenostavljeno (enotno). Če se ugotovi predmet obdavčitve za obdobje, v katerem je bilo poročilo predloženo, je plačnik dolžan spremeniti dokumentacijo in jo predložiti na način, predpisan v čl. 81. Če je subjekt to storil, mu za prepozno oddajo obračuna DDV ni mogoča globa. Takšno poročanje se bo štelo za posodobljeno.

Čas

Zgoraj je bil obravnavan ločen primer, ko globe za prepozno predložitev obračuna DDV ni mogoče zaračunati. V letu 2015 se višina kazni ni spremenila. Zakonodaja pa določa roke, po katerih se lahko znesek poveča. Tako na primer globa za prepozno predložitev obračuna DDV v letu 2015leto je znašal 5% pripisanega zneska pristojbine, vendar ne manj kot 1000 rubljev. Ta vrednost je bila nastavljena za subjekte, ki so zamudili do 180 dni od datuma poročanja. To obdobje je določeno tudi za druge dajatve. Na primer, kazen za zamudo pri predložitvi izjave o poenostavljenem davčnem sistemu za leto 2014 je bila tudi 5% pripisanega zneska, vendar ne manj kot 1000 rubljev. Če plačnik ne predloži dokumentov več kot 180 dni, se odstotek znatno poveča. Ta vrstni red velja tudi za vsako pripisano nadomestilo. Na primer, kazen za zamudo pri predložitvi obračuna prometne davka bo 30 % zneska odbitka. Tudi tukaj velikost sankcije ne sme biti manjša od 1 tisoč rubljev.

Ali je mogoče sankcije zmanjšati?

Zakonodaja predvideva primere, ko lahko plačnik zniža znesek globe. Določeni so v čl. 114 NK. Na primer, globa je bila naložena za prepozno predložitev davčne napovedi. Zvezna davčna služba praviloma pokliče plačnika z obvestilom. V inšpekcijskem pregledu se subjekt seznani z aktom overitve proti podpisu. Ko plačnik podpiše ta dokument, ima dva tedna časa, da zaprosi za znižanje pripisanega zneska.

Olajševalne okoliščine

Kazen za prepozno oddajo obračuna DDV v letu 2013, pa tudi v letu 2016, je mogoče zmanjšati vsaj za polovico. V 1. delu čl. 112 so zagotovljeni naslednji pogoji:

- Težke družinske ali osebne okoliščine.

- Storitev kršitve pod vplivom prisile ali pod grožnjo službene, materialne ali druge odvisnosti.

- Težka finančna situacijaplačnik, ki je odgovoren.

- Druge okoliščine, ki jih bo zvezna davčna služba ali sodišče priznalo kot olajševalne.

Kateri so zadnji dejavniki? Na primer, najpogostejše okoliščine, ki zmanjšujejo kazen za pozno predložitev izjave UTII 2014, so bile:

- storitev prve kršitve davčnega zakonika.

- Zadeva ima odvisne osebe. Poleg mladoletnikov vključujejo otroke, mlajše od 23 let, če študirajo polni delovni čas.

Več kot je navedenih okoliščin, večja je verjetnost, da se bo znesek kazni znižal za več kot polovico. Na primer, v praksi je veliko primerov, ko je bila globa znižana za 4-krat.

Drugi ukrepi

Poleg denarne izterjave lahko davčna služba zamrzne bančne račune subjekta. To možnost zagotavlja Zvezna davčna služba v skladu s čl. 76 NK. Tretji odstavek tega člena določa pravico inšpekcije, da prekine poslovanje na računih v banki plačnika, če izjava ni bila predložena v 10 dneh po datumu, določenem z zakonom. Tu je treba povedati, da so vse obremenitve na računu blokirane. To pomeni, da lahko nakažete sredstva.

Hkrati zakonodaja določa prioriteto izterjave sredstev od dolžnika. Globa, ki jo naloži davčni organ, je v tretjem redu. Odločitev o preklicu blokade mora biti sprejeta najkasneje 1 dan po oddaji izjave.

kontroverzna vprašanja

V novi izdaji art.119 Davčnega zakonika določa, da se kazen za zamudo pri predložitvi izjave izračuna na podlagi zneska davka, ki ni bil plačan v roku, določenem z zakonom. Te določbe ni bilo v prejšnjem členu, kar je povzročilo polemike. Ni bilo povsem jasno, na kateri točki naj se določijo sankcije - na dan izteka roka oziroma dejanske oddaje poročil. Če je bil davek plačan v celoti, vendar izjava ni bila predložena, bo globa 1000 rubljev. Če je bil del zneska odbit, se višina sankcije določi z razliko med dejansko plačanim in pripisanim zneskom obveznega plačila.

Sklep

Davčna zakonodaja jasno določa roke za oddajo izjave. Tako stroga ureditev je posledica dejstva, da obvezni prispevki fizičnih in pravnih oseb predstavljajo pomemben delež proračunskih prihodkov. V skladu s tem si država prizadeva zagotoviti ustrezen nadzor nad pravočasnostjo prejemov. Kršitve, kot je razvidno iz članka, lahko povzročijo različne okoliščine. Zakon seveda predvideva plačnikom določene možnosti za zmanjšanje sankcij. Poleg tega davčni zakonik določa številne odgovornosti nadzornih organov. A kot kaže praksa, se okoliščine pogosto ne upoštevajo. V zvezi s tem je bolje narediti vse pravočasno: kako plačati davke in predložiti poročila o njih. V tem primeru ne bo nobenih postopkov in težav.

Priporočena:

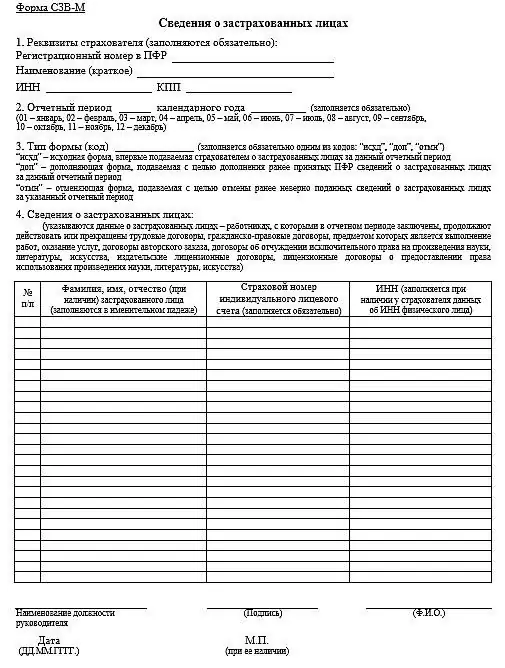

Poročilo na obrazcu SZV-M: kako izpolniti, kdo je dolžan izročiti, kazen za zamudo pri dostavi

V članku je opisano, kako izpolniti SZV-M, kateri podatki se vnesejo v ta dokument ter kdaj in v kakšni obliki se poročilo predloži oddelku PF. Navedene so glavne napake delodajalcev in kakšna globa se plača za ugotovljene kršitve

Kazen za zamudo zavarovanja v letu 2015

Po zakonu mora vsak lastnik avtomobila vsako leto zavarovati svoj avto. Obvezna polica, ki jo je treba kupiti, je OSAGO. Nekaterim nevestnim voznikom pa se ne mudi podaljšati novo pogodbo in nadaljujejo vožnjo po cestah s potečeno listino

DDV: roki. Rok za oddajo obračuna DDV

DDV je posredni davek, ki ga plačajo podjetja v mnogih državah. Kakšna je posebnost njegove ruske različice? Kakšne so nianse plačila DDV in poročanja v Ruski federaciji?

Kaj je kazen? Kazen: definicija, vrste, značilnosti in obračunski postopek

V primeru kršitve pogodbenih obveznosti ruska zakonodaja predvideva posebno vrsto kazni. Tak koncept, kot je kazen, služi kot regulator skladnosti z roki za prenos davčnih plačil, komunalnih storitev in številnih drugih obveznosti

Kako izpolniti obračun DDV? Izračunaj DDV. Izpolnjevanje obračuna DDV

izvedba. Zato morate vedeti, kako izpolniti obračun DDV. Kaj je DDV? Če laiku s preprostimi besedami poveš, kaj je DDV, bo to izgledalo nekako takole: to je vrsta davka, ki ga proizvajalec plača državi za ustvarjanje (ali prodajo nečesa, ki so ga ustvarili drugi) izdelka iz ki bo potem ustvaril dobiček, ki bo presegel stroške njegove proizvodnje.