2026 Avtor: Howard Calhoun | [email protected]. Nazadnje spremenjeno: 2025-01-24 13:24:51

Pri ugotavljanju davčne osnove se dohodek posameznika, obdavčen po trinajstodstotni stopnji, zmanjša za višino normiranih davčnih olajšav. Za dohodek, obdavčen po drugih davčnih stopnjah, ti odbitki ne veljajo.

Obdobje izračuna bremenitve

Davčno obdobje za standardni davčni odtegljaj je mesec. Davčna osnova za dohodnino državljana se lahko mesečno znižuje za znesek tega odbitka.

Prejemnik odbitka

Posamezniki, katerih dohodek je obdavčen z dohodnino po stopnji trinajst odstotkov, lahko prejmejo odbitek za ta davek. Če uradnega dohodka ni, potem odbitek ni zagotovljen.

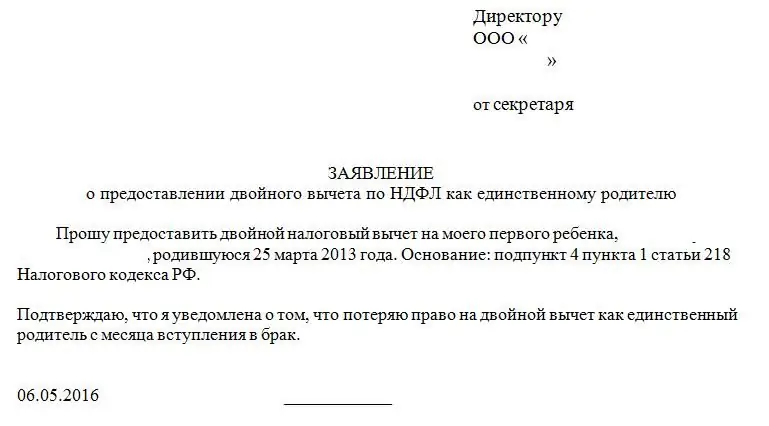

Desna ima deklarativni značaj. Če želite zaprositi za davčno olajšavo, morate zaprositi za standardni davčni odtegljaj. Od zaposlenega ni obvezno zahtevati, da se prijavi na letni ravni. Standardne odbitke je mogoče opraviti iz leta v leto na eni vlogi.

Vrste odbitkov

Davčni zakonik Rusije predvideva standardne davčne olajšave naslednjih vrst:

- na samem zavezancu (državljani, ki izpolnjujejo določene pogoje);

- na otrocih davkoplačevalca.

Standardni odbitki se državljanu zagotovijo po osebni izjavi o želji po davčni ugodnosti davčnemu zastopniku (delodajalcu) ali ob vpogledu in predložitvi dokazil. Za prijavo za standardni davčni odbitek ni pravne predloge.

Odbitek za zaposlene

Standardni odtegljaji dohodnine za zavezanca imajo številne značilnosti:

- Pravica do standardnega odbitka za zaposlenega nima omejitev niti glede zneska denarja niti največjega zneska dohodka, ki ga prejme davkoplačevalec.

- Če posameznik dela pri več delodajalcih hkrati, lahko zaprosi za odbitek samo na enem mestu poklicne dejavnosti. Delodajalcu ni treba preverjati, ali zavezanec dela kje drugje. Da bi se izognili nesporazumom, mora državljan v svojo vlogo vključiti klavzulo, ki potrjuje, da je prosilec obveščen, da lahko odbitek zagotovi samo en delodajalec, in se zavezuje, da bo v primeru vložitve zahteve za odbitek pri drugem nemudoma obvestil računovodsko službo delodajalca. agent.

- Odbitek lahko sprejme ne samo delodajalec, pri katerem delavec dela po pogodbi o zaposlitvi, ampak tudi drug davekagent (samostojni podjetnik posameznik, notar, odvetnik, ki je ustanovil odvetniško pisarno, ločen oddelek tujega podjetja v Rusiji).

- Za dohodek od prodaje nepremičnine agenti ne zagotavljajo standardnih davčnih olajšav.

- Če ima zaposleni obdobja ne prejema dohodka od dela, potem se po zakonu pravica do davčne olajšave ne ukine, ampak se sam odbitek kopiči. Standardnih davčnih olajšav ni mogoče uporabljati več let in jih ni mogoče povzeti. Akumulacija je samo za koledarsko leto. Če ima zaposleni ob koncu leta zaradi prenosa davčnih ugodnosti preveč plačan znesek dohodnine, ga lahko vrnete sami, tako da se obrnete na davčni urad.

- Če ima državljan pravico zahtevati dva odbitka (v višini petsto rubljev in v višini tri tisoč), je zagotovljen odbitek z najvišjim zneskom (tri tisoč rubljev).

- Če državljan uveljavlja pravico do odbitka kot davčni zavezanec, ki pripada določeni kategoriji, in do odbitka za svojega otroka (otroke), se mu priznata oba odbitka (za davčnega zavezanca in za otroka).

Dokumenti, predloženi delodajalcu za dokazovanje zakonite pravice do standardnega odbitka za zaposlenega:

- Zahtevek zaposlenega za standardni odbitek dohodnine.

- Dokumentarna potrditev zakonite pravice do odbitka (zdravniško spričevalo, dokument o socialnem pregledu, potrdilo Heroja Rusije ali ZSSR, potrdilo borca ali vojnega veterana).

Čedavčni zavezanec se je odločil, da se prijavi na IFTS na kraju registracije z izjavo obrazca 3-NDFL, nato pa mu mora priložiti potrdilo o dohodku za leto v obrazcu 2-NDFL, dokumente, ki potrjujejo odbitek in pisno vloga naslovljena na vodjo davčnega inšpektorata po vzorcu.

Standardna davčna olajšava v višini tri tisoč rubljev

Naslednje kategorije davčnih zavezancev so upravičene do davčnega odbitka v višini tri tisoč rubljev za vsak mesec davčnega obdobja:

- Udeleženci, likvidatorji posledic eksplozije v jedrski elektrarni Černobil, industrijskem objektu "MAYAK", vključno s sevalno boleznijo in drugimi specifičnimi boleznimi.

- Vojaško in civilno osebje, vključeno v gradnjo zavetišča.

- Testerji jedrskega orožja (vključno podzemnega, podvodnega), vojaških radioaktivnih snovi.

- Udeleženci sestavljanja jedrskih nabojev.

- Onemogočeno drugo svetovno vojno.

- Invalidi I. in II. skupine iz vrst vojaškega osebja.

- Invalidi izenačeni z vojaškim osebjem.

Odbitek petsto rubljev

Davčni odbitek v višini petsto rubljev za vsak mesec davčnega obdobja je zagotovljen naslednjim skupinam državljanov:

- Heroji ZSSR in Rusije.

- Osebe, označene z redom slave treh stopenj.

- Udeleženci druge svetovne vojne.

- Invalidi prve in druge skupine in invalidi od otroštva.

- Osebe, ki so bili prebivalci obleganega Leningrada med drugo svetovno vojnoki so bili v mestu od 8. septembra 1941 do 27. januarja 1944.

- Ujetniki koncentracijskih taborišč med drugo svetovno vojno.

- Ljudje, ki so darovali svoj kostni mozeg, da bi rešili življenja drugih.

- Osebe, ki so zbolele in zbolele za radiacijsko boleznijo zaradi nesreče v jedrski elektrarni Černobil, PA "MAYAK".

- Ljudje evakuirani s prizadetih območij po nesreči v jedrski elektrarni Černobil, proizvodni obrat MAYAK.

- Udeleženci, ki so opravljali mednarodno dolžnost z odločbami državnih organov v Republiki Afganistan.

- Osebe, ki so sodelovale v sovražnostih po odločitvah oblasti na ozemlju Rusije.

- Starši vojakov, ki so umrli v obrambi države.

- Zakonec mrtvih vojakov do ponovne sklenitve registrirane zakonske zveze.

Standardni otroški davčni dobropis

Davčni odtegljaj je zagotovljen staršem, vključno z rejniki in skrbniki. Od zneska mesečne plače se odšteje znesek, ki ni davčni zavezanec, preostali znesek dohodka pa se pomnoži s trinajstimi odstotki davka. Odbitek za otroke se državljanu zavezancu zagotovi do meseca, v katerem njegov skupni dohodek po obračunski osnovi doseže znesek tristo petdeset tisoč rubljev.

| otrok | starš, posvojitelj | Skrbnik, skrbnik, posvojitelj | samohranilec ali posvojitelj | Skrbnik, skrbnik ozPosvojitelj samohranilec | Starš ali posvojitelj. Drugi starš je zavrnil odbitek | Skrbnik, skrbnik ali posvojitelj. Drugi starš je zavrnil odbitek |

| prva | 1400 | 1400 | 2800 | 2800 | 2800 | 2800 |

| drugi | 1400 | 1400 | 2800 | 2800 | 2800 | 2800 |

| Tretji in naslednji | 3000 | 3000 | 6000 | 6000 | 6000 | 6000 |

| invalidni otrok | 12000 | 6000 | 24000 | 12000 | 24000 | 12000 |

2018 standardni pogoji davčne olajšave:

- Otrok mora biti mlajši od osemnajst let.

- Za rednega študenta v visokošolskem izobraževanju je največja starost štiriindvajset let.

- Plača državljana-prejemnika odbitka za koledarsko leto po obračunskem načelu ne sme presegati tristo petdeset tisoč rubljev.

- Odbitek za katerega koli otroka se odobri ne glede na to, ali je bil odbitek predstavljen prejšnjim otrokom.

- Če imata zakonca skupnega otroka in otroke iz prejšnjih zakonskih zvez, se skupni otrok šteje za tretjega.

- Pravica do dvojnega odbitka je za neporočene starše samske osebe. Starš je priznan kot edini, če je drugi starš razglašen za mrtvega ali pogrešanega (ali vloženizjava o priznanju) ali pomišljaj v očetovem polju na rojstnem listu.

- Hkrati je za osebe, ki imajo otroke izven države, zagotovljena davčna olajšava na podlagi dokumentov, overjenih s strani pristojnih organov države, v kateri otroci živijo.

Značilnosti izračunavanja odbitka za otroke

Standardni odbitki za invalidne otroke se kumulirajo. Na primer, prvi otrok v družini je invalid, davčna olajšava bo trinajst tisoč štiristo rubljev (tisoč štiristo plus dvanajst tisoč).

Zavrnitev prvega starša od odbitka v korist drugega se pojavi pod naslednjimi pogoji:

- otrok podpira starš;

- starš ima uradni obdavčljivi dohodek;

- kumulativni dohodek ne presega tristo petdeset tisoč rubljev;

- en od staršev odda vlogo svojemu zastopniku za opustitev standardnega odbitka, drugi starš pa svojemu zastopniku predloži vlogo za podvojitev odbitka;

- zavrnitev odgovornosti ne zahteva potrdila delodajalca;

- potrdilo v obliki 2-dohodnine starša, ki je zavrnil odbitek, se predloži delodajalcu, ki zagotavlja dvojni odbitek vsak mesec do trenutka, ko dohodek preseže tristo petdeset tisoč rubljev.

Dajanje odbitkov skrbnikom in skrbnikom

Značilnosti pridobivanja davčne olajšave:

- Skrbniki, skrbniki ne morejo prenesti svojih pravic do odbitka na druge ljudi.

- Skrbnik (skrbnik) ene osebe imapravico do dvojnega odbitka.

- Ob sklenitvi zakonske zveze edini skrbnik (skrbnik) ne izgubi pravice do dvojnega odbitka.

- Zakonec skrbnika(-ov) ni upravičen do davčne olajšave v zvezi z varovancem(otroki).

- Odvzem ali obstoj starševskih pravic sorodnikom matere in očeta otrok ne vpliva na višino odbitka skrbnika (skrbnika) pri posamezni osebi.

- Skrbniki (zaupniki) imajo pravico do odbitka, dokler varovanci ne dopolnijo osemnajstega leta starosti.

- Za vložitev zahtevka za dvojni odbitek niso potrebna nobena dokazila.

Kje lahko dobim odbitek?

Obstajata dva načina za pridobitev odbitka za otroke:

- Prijavite se na računovodsko službo delodajalca z vlogo in prilogo zahtevanih dokumentov (otroški rojstni list, potrdila izobraževalnih ustanov o rednem izobraževanju otrok).

- Prijavite se na davčni urad z izpolnjenim obrazcem za prijavo 3-dohodnina.

Ali potrebujem odbitek?

Proces pridobivanja standardnega odbitka pri delu je za osebo zelo hiter in enostaven. Glede na skromno višino plačila mnogi državljani ne izkoristijo svoje pravice do davčnega odbitka. Ali boste zahtevali svojo pravico ali ne, je odvisno od vas.

Priporočena:

Davčna olajšava ob rojstvu otroka: vloga, kdo je upravičen do odbitka, kako pridobiti

Rojstvo otroka v Rusiji je dogodek, ki ga spremlja določena količina papirologije. Starši pridobijo posebne pravice pri dopolnjevanju družine. Na primer za davčno olajšavo. Kako ga dobiti? In kako se to izraža? Poiščite odgovor v tem članku

Davčna olajšava za zdravstvene storitve: seznam storitev, postopek registracije, dokumenti

Davčna olajšava za zdravstvene storitve je pravica, ki jo lahko uporabljajo številni državljani Ruske federacije. Ta članek bo govoril o tem, kdo in za kaj lahko dobi povračilo na področju medicine. Kako narediti?

Davčna olajšava: plačilni pogoji po prijavi in funkcije

Ta članek vam bo povedal vse o času pridobivanja davčnih olajšav. Kaj bi si morali vsi zapomniti pri tem postopku?

Ležaji: standardi, velikosti. Standardne velikosti ležajev

Sodobna industrija izdeluje ležaje različnih izvedb. Hkrati lahko standardi GOST urejajo njihove premere, širino in dovoljena odstopanja. Najpogosteje se pri sestavljanju različnih vrst enot uporabljajo kotalni in drsni ležaji

Davčna olajšava za upokojenca: pogoji, pravila za registracijo

Davčni odtegljaj pripada skoraj vsem državljanom Rusije. Kako ga izdati? Komu pripada? Ta članek bo govoril o davčnih olajšavah za upokojence